Een PvdA die wil overleven moet breken met het idee van Nederland als spin in het web van belastingontwijking. Een web dat door PvdA’ers actief mee gesponnen of oogluikend toegelaten is. Effectieve Europese belasting op winst en vermogen is essentieel om de groeiende ongelijkheid binnen de perken te houden en iedereen in een stijgende welvaart te laten delen.

‘Stupidly intrusive on secondary issues (...) and pathetically impotent on important ones.’ Dat is de aanklacht van Thomas Piketty en anderen tegen de Europese Unie in de huidige vorm. Terecht, want de Unie is bepaald niet wat mensen ervan verwachten. Dat geldt ook voor belastingheffing. Piketty beklaagt zich erover dat de Europese Unie wel de omzetbelasting voor kappers voorschrijft, maar zich niet bemoeit met de winstbelasting voor Shell en andere internationale bedrijven.

Gelukkig ligt er een voorstel om te komen tot een Europese grondslag voor de winstbelastingen. Onder dat voorstel van de Europese Commissie zal slechts 1,6% van de bedrijven vallen, maar grofweg tweederde van de omzet. Het uitgangspunt is dat de Europese winst- grondslag voor een bedrijfsgroep wordt vastgesteld en verdeeld onder de lidstaten. Zij kunnen daarover heffen. Dit uitgangspunt is even eenvoudig als baanbrekend. Dat is hard nodig, want de winstbelasting is achterhaald door globalisering en digitalisering.

Het huidige stelsel van winstbelasting stamt uit het begin van de vorige eeuw, uit een tijd van fabrieken met rokende schoorstenen, mannen in blauwe overalls, de prikklok. In die tijd was Phillips alleen gevestigd in Eindhoven en kwam de Volkswagen Kever van de band rollen in Wolfsburg. De locatie was in de regel een historisch gegeven en nauwelijks een keuze. Dat is drastisch veranderd.

Met globalisering is een keten van productie ontstaan die de wereld kan omspannen. Belangrijker nog, bedrijven zijn veranderd in groepen die nagenoeg overal in de wereld dochterondernemingen, firma’s en bv’tjes hebben. Juist de papieren werkelijkheid stelt de grote, internationale bedrijven in staat belastingen te minimaliseren door – op papier – te schuiven met kosten en opbrengsten. Zeker de locatie van financieel kapitaal en intellectueel eigendom is een keuze geworden. De Kaaimaneilanden hebben inmiddels een goed ontwikkelde financiële sector en kennen geen winstbelasting. Evenzo proberen met name Amerikaanse multinationals hun winsten buiten de Verenigde Staten te houden (niet repatriëren) door hun merken te stallen in exotische belastingparadijzen.

Het gevolg is dat er een papieren werkelijkheid is ontstaan, met bijbehorende financiële stromen. Nederland is daarbij een doorvoerhaven, tussen het Europese continent en de belastingparadijzen. De Tweede Kamer heeft ooit in een motie van Van Vliet, helaas ondersteund door de PvdA, vastgelegd dat Nederland zelf geen belastingparadijs is. Maar een doorvoerhaven of ‘front office’ voor belastingparadijzen is Nederland zeker. De Algemene Rekenkamer (2014) rapporteert dat vele tientallen miljarden aan rente, dividend en royal- ty’s door Nederland stromen als gevolg van papieren constructies met financieel kapitaal en intellectueel eigendom. En die stromen groeien exponentieel, crisis of niet. De papieren werkelijkheid is ook terug te zien in de cijfers over directe buitenlandse investeringen. Op papier trekken Luxemburg en Nederland meer investeringen aan dan economische grootmacht VS, en Ierland overtroeft landen als Duitsland en Frankrijk.

De papieren werkelijkheid heeft ook reële gevolgen. Zo zijn er onderzoeken over verschillende Europese landen die laten zien dat het midden- en kleinbedrijf ongeveer een derde meer aan winstbelasting afdraagt dan het grootbedrijf. Dat past niet bij het idee van een economisch gelijk speelveld. Het past beslist niet bij het idee van een rechtvaardige belastingheffing. Zeker na de crisis en alle gevolgen daarvan is het maatschappelijk onverteerbaar dat particulieren en kleinere bedrijven keurig belasting betalen, terwijl grote ondernemingen dat nauwelijks doen. Zeker in samenlevingen waarin de ongelijkheid tussen arbeid en kapitaal groeiende is – zoals aangetoond door Piketty (2014) – en waarin de 99% meer en meer opdraaien voor de 1%, moet de winstbelasting op de politieke agenda staan. Toch komt, als structurele hervormingen ter sprake komen, de belasting op winst en kapitaal slechts zelden aan bod, terwijl deze belastingen moeten bijdragen aan de financiering van de verzorgingsstaat in brede zin.

Digitalisering

De opkomst van bedrijven als Google, Facebook, Uber, Airbnb en Spotify is een andere reden dat de huidige winstbelasting verouderd en ontoereikend is. Deze diensten dringen breed en diep in de Europese samenlevingen door en hebben tegelijkertijd geen duidelijke (fysieke) vestiging. Die bedrijven gebruiken dat om winstbelasting te ontlopen, bijvoorbeeld door te kiezen voor een hoofdkantoor in een land dat hun fiscaal gunstig gezind is. Zo hebben de LuxLeaks-publicaties onthuld dat Amazon gunstige afspraken met de Luxemburgse overheid heeft weten te maken, en heeft eurocommissaris Vestager (Mededinging) Ierland gedwongen om Apple een naheffing van maar liefst 13 miljard euro op te leggen als correctie van te lage belastingen over een periode van tien jaar. Dit licht nog maar een tipje van de sluier op.

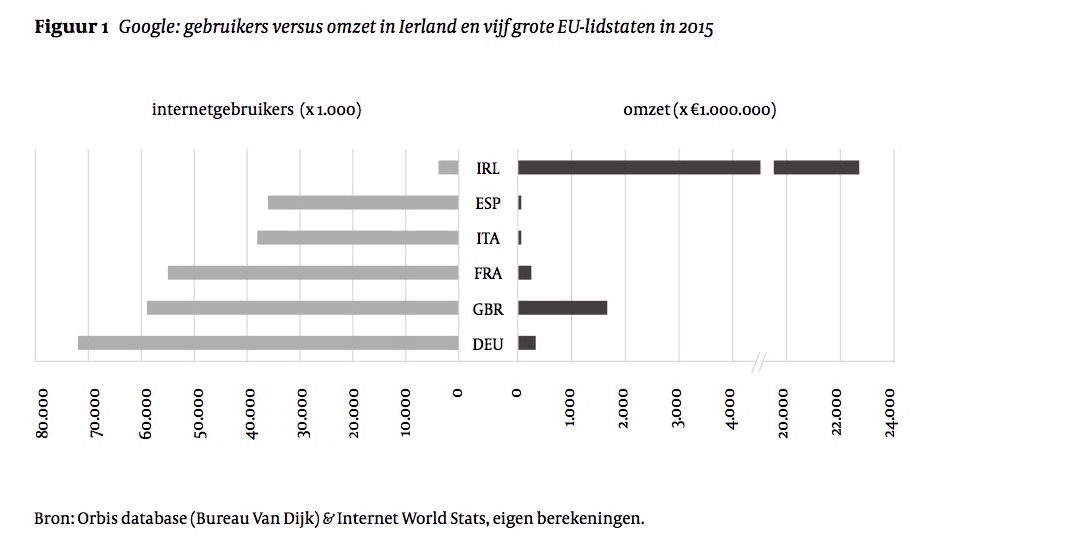

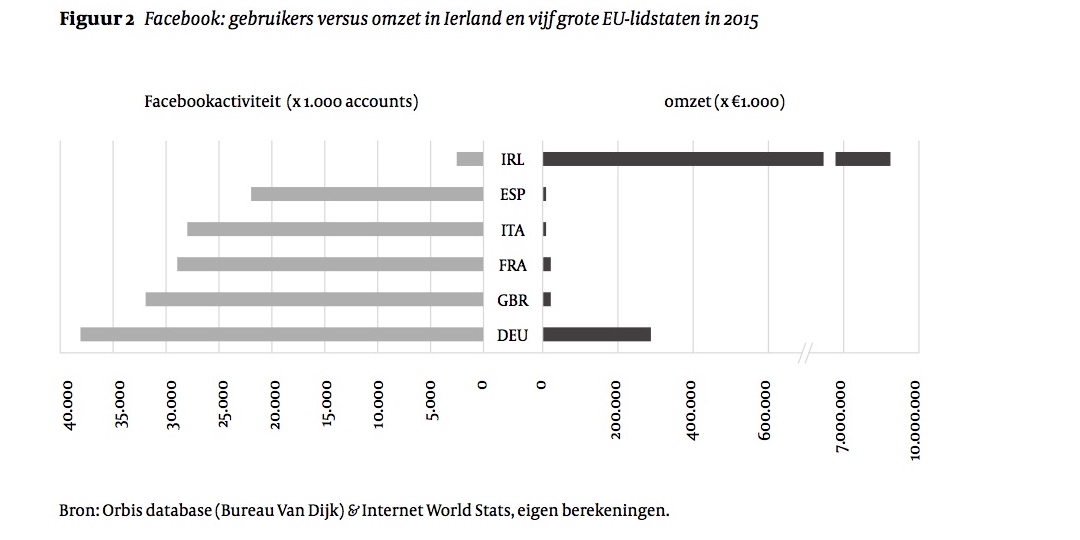

Ook Google en Facebook hebben een vestiging in Ierland gekozen en boeken daar hun omzet en winst. Figuur 1 en 2 laten zien dat er groot verschil is ontstaan tussen de locatie van dienstverlening (de gebruikers in verschillende landen) en die van de omzet (Ierland). Het logische gevolg is dat landen in de Europese Unie winstbelastingen mislopen. Een conservatieve schatting is dat de belastingdiensten over de jaren 2013 tot en met 2015 zo’n 5 miljard euro zijn misgelopen.

Sommigen landen proberen dan ook dergelijke bedrijven te dwingen winstbelasting te betalen, met wisselend succes. Google en Facebook zijn daardoor in meerdere landen in rechtszaken verwikkeld. Een Europese aanpak ontbreekt nog en een internationale aanpak is niet te verwachten. De OESO heeft in opdracht van de G20 een aanpak van belastingontwijking opgesteld (BEPS geheten, een afkorting van ‘Base Erosion and Profit Shifting’: uitholling van de belastinggrondslag en winstverschuiving). Het eerste van de 15 actiepunten gaat over belastingheffing in de digitale economie. Het actiepunt heeft echter niet geleid tot actie en dat zal ook niet gebeuren. Er is namelijk een groot belangenverschil tussen de Verenigde Staten en andere leden van de OESO. De Verenigde Staten behouden zich het recht voor om de Amerikaanse internetbedrijven als Airbnb, Amazon, Google, Facebook en Uber niet te belasten.

In het voorstel voor de Europese grondslag voor winstbelasting hebben papieren constructies weinig zin, omdat de totale winst in Europa wordt verrekend aan de hand van reële grootheden als omzet, lonen en reële investeringen. Alain Lamassoure, een Franse republikein, en ik dringen er als mederapporteurs namens het Europees Parlement op aan dat de heffing op digitale platforms ook deel van het voorstel wordt. Daarmee ontstaat een stelsel voor winstbelasting dat de ontwikkelingen in 21ste eeuw het hoofd kan bieden. Het is een fundamentele hervorming van de huidige stelsels.

Hiervoor is steun te vinden bij activisten, vakbonden, kleine en middelgrote ondernemingen, en zelfs onder sommige grote ondernemingen die een Europese winstbelasting als deel van de interne markt zien. Toch is er ook weerstand. Grote lidstaten als Duitsland, Frankrijk, Italië en Spanje zijn voorstander, maar er zijn kleinere lidstaten die het spel van schuiven met winsten volop meespelen, ten koste van andere lidstaten. Landen als Ierland, Luxemburg en Malta sputteren tegen. Ook het Nederlandse parlement heeft twee gele kaarten getrokken, een signaal aan Brussel dat Europese bemoeienis op dit terrein niet gewenst is. In de Tweede en Eerste kamer hebben PVV en SP, maar ook CDA en VVD, voor een meerderheid gezorgd: hun afkeer van Brusselse bemoeienis heeft het gewonnen van hun hang naar eerlijke belastingen. Twee keer geel is geen rood, maar het illustreert perfect de positie van Nederland. De PvdA heeft hierin weinig tot geen verandering kunnen brengen. De vermogensbelasting is een ratjetoe, de winstbelasting is verouderd en ons land fungeert als doorvoerhaven naar belastingparadijzen, maar het regeerakkoord van 2012 tussen PvdA en VVD bevat geen enkele aanzet tot verandering, laat staan een fundamentele hervorming. Het zat niet in het kwartet van informateur Wouter Bos en is door de onderhandelaars Diederik Samsom en Jeroen Dijsselbloem gladweg ‘vergeten’. Ook de lastenverlichting van 5 miljard euro voor 2015 is niet hiervoor gebruikt. Gelukkig is Nederland wel meegegaan in de internationale aanpak van de OESO. Die aanpak is zeer welkom, maar niet fundamenteel: papieren constructies blijven lonen. Om dit fundamenteel te veranderen, is het voorstel tot een Europese winstbelasting essentieel.

Piketty (2014) laat in zijn boek zien dat aan het einde van de 20ste eeuw de ongelijkheid tussen kapitaal en arbeid sterk is toegenomen. Werknemers zien hun aandeel in het nationaal inkomen teruglopen, kunnen niet langer rekenen op een vast contract en zien de bezuinigingen op publieke voorzieningen en sociale zekerheid met lede ogen aan. Bestuurders en grootaandeelhouders van bedrijven verkeren daarentegen in een luxepositie. Zo zijn de winnaars van gisteren de fi- lantropen van vandaag: George Soros, Mark Zuckerberg en Bill Gates. Zo heeft een hande- laar in onroerend goed het geschopt tot president van de Verenigde Staten. Piketty vreest voor de 21ste eeuw waarin de ongelijkheid verder kan toenemen. Daarmee is de klassieke opdracht van de sociaal-democratie onverminderd actueel. Een vernieuwde PvdA zal moeten breken met een Nederland als spin in het web van belastingontwijking die door PvdA’ers actief gesponnen is of oogluikend is toegelaten. Effectieve belasting op winst en vermogen is essentieel om de groeiende ongelijkheid binnen de perken te houden en iedereen in een stijgende welvaart te laten delen. Ja, laat dat een winstwaarschuwing voor alle aandeelhouders zijn.

Literatuur

- Thomas Piketty et al. (2017), Our manifesto for Europe.

- Algemene Rekenkamer (2014), Belastingontwijking; Een verdiepend onderzoek naar belastingontwijking in relatie tot de fiscale regels en het verdragennetwerk.

- Bas Jacobs (2017), 'Fundamentele herziening van belastingen op kapitaalinkomen', Economisch Statistische Berichten, 102(4753), pp. 416-419.

- Tang, Paul & Henri Bussink, 'Naar een moderne winstbelasting', Economisch Statistische Berichten, 102(4753), pp. 420-423.

- Thomas Piketty (2014), Capital in the Twenty-First Century, Harvard University Press.

- OESO (2015), BEPS 2015 Final Reports, Parijs.